На практике обычно договора лизинга предусматривают учет лизингового имущества на балансе лизингодателя. Эта ситуация хорошо описана, и учет лизинговых операций редко вызывает вопросы у бухгалтеров. В то же время, хотя и намного реже, но встречаются договора лизинга, по условиям которых лизинговое имущество учитывается на балансе лизингополучателя. В этом случае учет, особенно у лизингополучателя, существенно усложняется, а у бухгалтеров появляется много вопросов. В настоящей статье мы попробуем разобраться, как же правильно бухгалтеру лизингополучателя, учитывающего по условиям договора лизинговое имущество на своем балансе, отразить операции для целей бухгалтерского и налогового учета.

Нужно отметить, что лизинговые договора подобного типа могут быть двух вариантов.

Вариант I : по условиям договора по окончании срока лизинга ОС передается в собственность лизингополучателю без дополнительных платежей. Лизинговый платеж включает плату за аренду и выкупную стоимость . Основное средство переходит в собственность лизингополучателя по договору лизинга.

Примечание : Если договором вообще не определена выкупная стоимость, входящая в состав лизинговых платежей, ее нужно обязательно зафиксировать в Дополнительном соглашении к договору, иначе возникают проблемы учета лизинговых платежей в составе расходов для налога на прибыль.

Вариант II : договором определена выкупная стоимость ОС, по которой лизингополучатель по окончании срока лизинга вправе приобрести ОС в собственность. Выкуп происходит по отдельному договору купли-продажи. Лизинговый платеж включает плату за аренду и не включает выкупную стоимость .

По окончании срока договора лизинга основное средство переходит в собственность лизингополучателя по договору купли-продажи.

Примечание :

- Разница в учете между Вариантом I и Вариантом II возникает только при перечислении денежных средств лизингодателю. В первом варианте ежемесячный платеж включает сумму аренды и часть выкупной стоимости, а во втором варианте - только арендную плату. Выкупная стоимость оплачивается после выплаты всех арендных платежей по отдельному договору купли-продажи. Все остальные расчеты и учетные записи осуществляются одинаково как в бухгалтерском, так и в налоговом учете.

Исходные данные Примера:

Основное средство по договору лизинга учитывается на балансе лизингополучателя.

Отчетный период - месяц.

Срок договора лизинга - 10 месяцев.

Коэффициенты ускоренной амортизации не применяются.

Срок полезного использования - 72 месяца как в БУ, так и в НУ. Норма амортизации в месяц: 1: 72 месяца х 100% = 1,38889%

Первоначальная стоимость ОС в БУ формируется с учетом выкупной стоимости и составляет 1 200 000 руб.

Сумма амортизации в месяц по БУ: 1 200 000. х 1,38889% = 16 666,67руб.

Сумма амортизации в месяц по НУ: 800 000руб. х 1,38889% = 11 111,11руб.

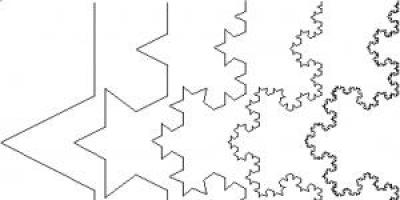

Ниже представлена таблица с основными операциями, которые должен отразить в бухгалтерском и налоговом учете бухгалтер лизингополучателя.

| Наименование операции | Бухгалтерский учет (БУ) | Основание | Налоговый учет (НУ) | Основание (НУ) | Разницы в БУ и НУ |

| Основное средство (ОС) - на балансе у лизингополучателя | |||||

|

Отражена в учете первоначальная стоимость ОС. В месяце принятия лизингового ОС от лизингодателя. | Дебет 08

Кредит 76 «Арендные обязательства» Стоимость ОС, учитываемого у лизингополучателя, равна сумме лизинговых платежей за весь период договора без НДС, включая выкупную стоимость ,- 1 200 000руб. | Приказ Минфина от 17.02.97г. № 15, пункт 8. «Об отражении в бух.учете операций по договору лизинга» |

Основное средство включено в состав амортизируемого имущества. Стоимость оценивается по сумме расходов на приобретение по данным лизингодателя. | НК РФ, статья 257, пункт 1 | 1 200 000руб. - 800 000руб. = 400 000руб. |

|

Введено в эксплуатацию ОС. В месяце ввода в эксплуатацию ОС. | Дебет 01

«Арендованное имущество» Кредит 08 «Приобретение отдельных объектов ОС» 1 200 000руб. | ||||

|

Произведена оплата лизингового платежа. По графику уплаты лизинговых платежей (ежемесячно) | Дебет 76

Кредит 51 «Расчетный счет» (115 000 руб.+20 700 руб.) = 135 700 руб. Итого за весь период договора 1 357 000 руб. | ||||

|

Начислены лизинговые платежи. (ежемесячно) | Дебет 76

«Арендные обязательства» Кредит 76 «Задолженность по лизинговым платежам» Сумма лизинговых платежей за отчетный период без НДС Итого за весь период договора 1 150 000 руб. | ||||

|

Учтен входной НДС. В каждом периоде по графику начисления лизинговых платежей | Дебет 19

«НДС при приобретении ТМЦ» Кредит 76 «Задолженность по лизинговым платежам » НДС с суммы лизинговых платежей Итого за весь период договора 207 000 руб. | Приказ Минфина от 31.10.00г. № 94н. План счетов. | |||

|

Организация определяет самостоятельно из 3-х вариантов: 1) ожидаемого срока использования 2) ожидаемого срока физического износа 3) срока договора лизинга * По условиям примера- | Приказ Минфина от 30.03.01г. № 26н, пункт 20. ПБУ 6/01 | Срок службы ОС организация определяет в соответствии с амортизационной группой по Классификации ОС, утвержденной Правительством РФ. | НК РФ, статья 258, пункт 10 | Разница в СПИ (возможна). | |

1,3889 % в месяц. | Приказ Минфина от 30.03.01г. № 26н, пункт 19. ПБУ 6/01 |

Исходя из способа начисления амортизации. 1,3889 % в месяц. | НК РФ, статья 259 | ||

|

Начисляется амортизация. Ежемесячно. | Дебет 20, 26, 44

Кредит 02 Исходя из способа и нормы амортизации. Начиная с месяца, следующего за принятием ОС в лизинг. 16 666,67 руб. Итого за весь период договора (16 666,67х 10 мес).= 166 666,70 руб | Приказ Минфина от 17.02.97г. № 15, пункт 9 | Начиная с месяца, следующего за вводом в эксплуатацию ОС. 11 111,11 руб. Итого за весь период договора (11 111,11х 10мес.= 111 111,10 руб | НК РФ, статья 259 |

Разница в сумме амортизации за месяц.** Ежемесячно 16 666,67руб.- 11 111,110руб. = 5 555,56руб. |

|

Принимается к вычету НДС. В каждом периоде по графику начисления лизинговых платежей | Дебет 68

«Расчеты с бюджетом по НДС» Кредит 19 «НДС при приобретении ТМЦ» Сумма НДС, относящаяся к сумме лизингового платежа за месяц Итого за весь период договора 207 000 руб | НК РФ, статья 172 | |||

| Отражены расходы по лизинговым платежам |

Сумма ежемесячных (арендных) лизинговых платежей за минусом амортизации 115 000руб. - 11 111,11руб. = 103 888,89руб. Итого за весь период договора 1 038 888,9руб | НК РФ, статья 264, пункт 1, подпункт 10 |

Разница в прочих расходах по НУ. Ежемесячно 103 888,89руб. |

||

|

Выкуплено ОС. Отражается предъявленный лизингодателем НДС с выкупной стоимости. | Дебет 76

«Арендные обязательства» Кредит 51 «Расчетный счет» Дебет 19 «НДС при приобретении ОС» Кредит 76 «Арендные обязательства» | ||||

| Перешло право собственности по окончании договора лизинга (через 10 месяцев). | Дебет 01

«Собственные ОС» Кредит 01 «Арендованное имущество » Первоначальная стоимость: сумма лизинговых платежей, в т.ч. выкупная стоимость. 1 200 000руб. |

Выкупная стоимость по договору. В НУ отражается выбытие ОС, полученного в лизинг: В сумме первоначальной стоимости 800 000руб; В сумме начисленной амортизации - (11 111,11* 10 мес) = - 111 111,10 руб и приобретение ОС в собственность по выкупной стоимости (см. ниже). | НК РФ, статья 257, пункт 1 |

Разница в первоначальной стоимости ОС. 1 200 000руб. - 50 000руб. = 1 150 000руб. Разница в сумме начисленной за 10 месяцев амортизации 5 555,56руб*10 мес= 55 555,6 руб |

|

| НДС с выкупной стоимости и принимается к вычету на основании СФ лизингодателя. | Дебет 68

«Расчеты с бюджетом по НДС» Кредит 19 «НДС при приобретении ОС» Сумма НДС, относящаяся квыкупной стоимости. | НК РФ, статья 172 | |||

| Формирование остаточной стоимости собственного ОС. | Дебет 02

«Износ имущества полученного в лизинг» Кредит 02 «Износ основных средств» 16 666,67руб.х 10 мес. = 166 666,70 руб. | Приказ Минфина от 17.02.97г. № 15, пункт 11 | Арендованное ОС выбывает. Новая стоимость ОС формируется в размере выкупной стоимости по договору. | НК РФ, статья 257, пункт 1 |

Разница в остаточной стоимости ОС. (1 200 000 руб. - 166 666,70 руб.) - 50 000руб. = 983 333,30 руб. |

| Установлен срок полезного использования ОС (СПИ). |

СПИ установлен единовременно при получении ОС в лизинг (новый не устанавливается). Оставшийся СПИ = 72 мес. - 10 мес. = 62 мес. |

Срок службы ОС, приобретенного в собственность, организация определяет в соответствии с амортизационной группой по Классификации ОС, утвержденной Правительством РФ. 72 месяца *** | НК РФ, статья 258, пункт 10 |

Разница в СПИ. 72 мес. - 62 мес. = 10 мес. |

|

| Определяется норма амортизации ОС. | Норма установлена единовременно при получении ОС в лизинг. | Приказ Минфина от 30.03.01г. № 26н, пункт 23. ПБУ 6/01 | Исходя из способа начисления амортизации по вновь приобретенному объекту ОС. | НК РФ, статья 259 | Разница в норме амортизации (возможна). |

| Начисляется амортизация собственного ОС. Ежемесячно. | Дебет 20, 26, 44

«Издержки производства и обращения» Кредит 02 «Износ основных средств» Исходя из способа и нормы амортизации, определенной при получении ОС в лизинг (амортизация продолжает начисляться в прежнем порядке). 16 666,67руб. Итого в течение СПИ 16 666,67*62 мес= 1 033 333, 54 руб | Приказ Минфина от 30.03.01г. № 26н, пункт 21, 23. ПБУ 6/01 |

Исходя из способа и нормы амортизации. Начиная с месяца, следующего за вводом в эксплуатацию собственного ОС. Итого в течение СПИ | НК РФ, статья 259 |

Разница в сумме амортизации за месяц и сроке начала амортизации. 16 666,67руб. - 694,44 руб. = 15 972,23руб. 1 033 333,54- 50 000= 983 333,54 руб |

в учете расходов между БУ и НУ

** может возникнуть разница в сроке начисления амортизации: в бух.учет - в месяце, следующем за принятием к учету ОС на 01 счете, в налоговом учете - в месяце, следующем за вводом в эксплуатацию ОС

*** срок полезного использования может быть установлен с учетом срока эксплуатации ОС в лизинге, если позволяют сроки соответствующей амортизационной группы (например, 62 месяца, как в БУ). В настоящем примере СПИ для НУ отличается от СПИ в бухгалтерском учете.

Очевидно, что учет из-за различий требований бухгалтерского и налогового законодательства к учету лизинговых операций в случае, когда по условиям договора имущество приходуется на баланс лизингополучателя, достаточно сложен и потребует от бухгалтера внимания и терпения.

Ниже, исходя из условий рассмотренного выше примера, мы приводим сводный перечень проводок в бухгалтерском учете и операций в налоговом учете, которые должен сделать бухгалтер лизингополучателя.

Исходные данные Примера (приводятся для удобства повторно):

ОС по договору лизинга учитывается на балансе лизингополучателя.

Стоимость оборудования по данным лизингодателя (указана в договоре) - 800 000руб.

Период выплат по лизингу - 10 месяцев.

Лизинговые платежи выплачиваются равномерно ежемесячно в сумме 115 000руб., кроме того НДС 20 700руб. Общая сумма лизинговых платежей за 10 мес. - 1 150 000 руб (без учета НДС). Первый лизинговый платеж производится в месяце, следующем за месяцем передачи ОС в лизинг.

Выкупная стоимость ОС по окончании срока лизинга - 50 000 руб., кроме того НДС 9 000руб.

Способ начисления амортизации - линейный

Основное средство введено в эксплуатацию в месяце получения от лизингодателя.

СПИ - 72 месяца в БУ и НУ. Норма амортизации - 1,38889%.

Сумма амортизации в месяц по БУ: 1 200 000 руб. х 1,38889% = 16 666,67руб.

Сумма амортизации в месяц по НУ: 800 000 руб. х 1,38889% = 11 111,11руб.

Бухгалтерский учет | Налоговый учет | ПБУ-18 |

|||||||||

| № | Периодичность | Наименование операции | Проводка | Сумма руб | № | Периодичность | Наименование операции | Сумма | Разница за период в БУ | ПНО | ПНА |

| 1 | Единовременно | Приемка ОС по акту от лизингодателя |

Д08 Кап вложения К76 Арендные обяз-ва | 1 200 000 | |||||||

| 2 | Единовременно | Ввод ОС в эксплуатацию |

Д01 Арендов. ОС К08 Кап вложения | 1 200 000 | 1 | Единовременно | Отражение первоначальной ст-сти арендованного амортизируемого имущества (Н05.01) | 800 000 | |||

| По графику (ежемесячно) | Оплата лизингового платежа по условиям договора | Д76 Задол по лизингу | 135 700 | ||||||||

| Лизинговые платежи | Д76 Задол по лизингу | 1 357 000 | |||||||||

| 4 | По графику (ежемесячно) | Зачет лизинговых платежей в счет арендных обязательств (без НДС) |

Д76 Арендные обяз-ва К76 Задол по лизингу | 115 000 | |||||||

| ИТОГО в течение срока договора | Зачет лизинговых платежей в счет арендных обязательств |

Д76 Арендные обяз-ва К76 Задол по лизингу | 1 150 000 | ||||||||

| 5 | По графику (ежемесячно) | НДС по лизинговым платежам |

Д19.3 НДС по ТМЦ К76 Задол по лизингу | 20 700 | |||||||

| ИТОГО в течение срока договора | НДС по лизинговым платежам |

Д19.3 НДС по ТМЦ К76 Задол по лизингу | 207 000 | ||||||||

| 6 | По графику (ежемесячно) | Принятие НДС с лизинговых платежей к вычету (по СФ) |

Д68.2 НДС К19.3 НДС по ТМЦ | 20 700 | |||||||

| ИТОГО в течение срока договора | Принятие НДС с лизинговых платежей к вычету |

Д68.2 НДС К19.3 НДС по ТМЦ | 207 000 | ||||||||

| 7 | Ежемесячно | Начисление амортизации лизингового ОС |

Д20 Амортизация К02 Износ аренд ОС | 16 666,67 | 2 | Ежемесячно | Начисление амортизации лизингового ОС (Н05.02) | 11 111,11 | 5 555,56 | 1 111,11 | |

| ИТОГО в течение срока договора |

Д20 Амортизация К02 Износ аренд. ОС | 166 666,7 | ИТОГО в течение срока договора | Начисленная амортизация лизингового ОС | 111 111,10 | 55 555,60 | 11 111,12 | ||||

| 3 | По графику (ежемесячно) | Начисление расходов по лизингу | 103 888,89 | -103 888,89 | 20 777,78 | ||||||

| ИТОГО в течение срока договора | Начисленные расходы по лизингу | 1 038 888,9 | -1 038 888,9 | 207 777,8 | |||||||

| 8 | Единовременно | Перечисление выкупной суммы | Д76 Арендные обяз-ва | 59 000 | |||||||

| 9 | Единовременно | Отражение НДС в выкупной сумме |

Д19.1 НДС по ОС К76 Арендные обяз-ва | 9 000 | |||||||

| 10 | Единовременно | Принятие НДС с выкупной стоимости к вычету (по СФ) |

Д68.2 НДС К19.3 НДС по ТМЦ | 9 000 | |||||||

| 11 | Единовременно | Переход права собственности на ОС |

Д01 Собств. ОС К01 Арендов. ОС | 1 200 000 | 4 | Единовременно | Списание первонач. ст-сти арендованного амортизируемого имущества (Н05.01) | -800 000 | |||

| 12 | Единовременно | Формирование остаточной стоимости собственного ОС |

Д02 Износ аренд. ОС Д02 Износ ОС | 166 666,7 | 5 | Единовременно | Списание накопленной амортизации по арендованному имуществу (Н05.02) | -111 111,1 | |||

| 6 | Единовременно | Отражение первоначальной ст-сти амортизируемого имущества (Н05.01) | 50 000 | ||||||||

| 13 | Ежемесячно | Начисление амортизации собственного ОС |

Д20 Амортизация К02 Износ ОС | 16 666,67 | 7 | Ежемесячно | Начисление амортизации собственного ОС (Н05.02) | 694, 44 | 62 мес- | 62 мес- | |

| ИТОГО (в течение оставшегося СПИ- 62 мес) |

Д20 Амортизация К02 Износ ОС | 1 033 333,5 | ИТОГО (в течение СПИ- 72 мес) | Начисленная амортизация собственного ОС | 50 000 | 983 333,5* | 196 666,7 | ||||

* Разница содержит в себе элементы как постоянных так и временных разниц (разная первоначальная стоимость приводит к постоянной разнице, а разный СПИ- к временным). Однако поскольку трудозатраты на выделение постоянных и временных разниц велики, считаем, что можно отражать данную разницу как постоянную

В бухгалтерском учете лизинговое имущество , полученное по договору лизинга и учитываемое на балансе лизингодателя, у лизингополучателя отражается на забалансовом счете 001 «Арендованные основные средства» (п 8 Указаний об отражении в бухгалтерском учете операций по договору лизинга, утвержденных приказом Минфина России от 17.02.1997 № 15) (далее — Указания по лизингу) в части, не противоречащей действующим нормативным актам по бухгалтерскому учету).

Предмет лизинга учитывается на счете 001 в оценке, равной общей сумме договора лизинга. При этом итоговая оценка складывается из общей суммы лизинговых платежей и выкупной стоимости с учетом НДС (План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению, утвержденные приказом Минфина России от 31.10.2000 № 94н (далее — План счетов) ).

Списание стоимости лизингового имущества с забалансового счета производится при его возврате или выкупе (п. 10 и п. 11 Указаний по лизингу ).

После окончания срока аренды и выплаты выкупной стоимости предмета лизинга лизингополучатель — новый собственник должен принять транспортное средство на свой баланс.

Размер выкупной стоимости устанавливается в договоре лизинга.

В связи с тем, что выкупаемый объект лизинга — автомобиль отвечает критериям актива в виде основного средства (п. 4 ПБУ 6/01 «Учет основных средств» ), первоначально при его постановке на учет новый собственник должен руководствоваться нормами ПБУ 6/01.

Объект основного средства принимается к учету по пер-во-на-чаль-ной стоимости, которой при приобретении за плату признается сумма фактических затрат организации на при-об-ре-те-ние этого объекта, за исключением НДС и иных возмещаемых налогов (п. п. 7, 8 ПБУ 6/01 «Учет основных средств» ).

Если величина затрат на приобретение основного средства (выкупная стоимость без НДС и другие затраты на приобретение объекта) превышают установленный лимит 40 000 руб. , приобретаемый актив принимается на баланс организации в качестве основного средства (п. 5 ПБУ 6/01 «Учет основных средств» ).

Стоимость объекта основного средства погашается посредством начисления амортизации (п. п. 17, 18 ПБУ 6/01 ).

Активы, в отношении которых выполняются условия, предусмотренные в п. 4 ПБУ 6/01, и стоимостью в пределах лимита, установленного в учетной политике организации, но не более 40 000 руб. за единицу, могут отражаться в бухгалтерском учете и бухгалтерской отчетности в составе материально-производственных запасов (п.5 ПБУ 6/01 «Учет основных средств» ).

Бухгалтерские записи по учету выкупной стоимости:

- Дебет 76 Кредит 51 - оплачена выкупная цена предмета лизинга;

- Дебет 08 Кредит76 - отражены расходы на выкуп предмета лизинга;

- Дебет 08 Кредит 60 - отражены затраты на подготовку объекта к эксплуатации;

- Дебет 19 Кредит 76 - принят к учету НДС, предъявленный в составе выкупного платежа;

- Дебет 68 Кредит 19 - НДС по выкупному платежу предъявлен к вычету;

- Кредит 001 - отражено выбытие предмета лизинга с забалансового счета;

- Дебет 01 Кредит 08 - выкупленный автомобиль принят на баланс организации стоимостью более 40 000 руб.;

- Дебет 10 Кредит 08 - выкупленный автомобиль принят в состав материально - производственных запасов, если стоимость не превышает 40 000;

- Дебет 26 Кредит 02 - ежемесячная проводка по начислению амортизации выкупленного предмета лизинга.

НДС

НДС , предъявленный лизингодателем при выкупе имущества, предназначенного для использования в облагаемых НДС операциях, организация — ли-зин-го-по-лу-ча-тель вправе принять к вычету на основании счета-фактуры , выставленного лизингодателем и оформленного с соблюдением требований законодательства, после принятия имущества на учет и при наличии соответствующих первичных документов (пп. 1 п. 2 ст. 171, п. 1 ст. 172, п. 2 ст. 169 НК РФ ).

По общему правилу счет-фактура выставляется продавцом товара не позднее пяти календарных дней считая со дня отгрузки товара (п. 3 ст. 168 НК РФ ).

В рассматриваемой ситуации фактически имущество не отгружается и не транспортируется (автомобиль уже находится в распоряжении организации-лизингополучателя). Следовательно, к дате отгрузки приравнивается дата перехода права собственности на объект основного средства к лизингополучателю, в данном случае — дата подписания сторонами соответствующего документа (акта о переходе права собственности) (п. 3 ст. 167 НК РФ ).

Налог на прибыль

Выкупленное лизингополучателем имущество включается в состав амортизируемого имущества и относится к объектам основных средств, при условии, что его стоимость превышает 100 000 рублей и срок эксплуатации больше 12 месяцев (п. 1 ст. 256, п. 1 ст. 257 НК РФ ).

Первоначальная стоимость объекта ОС определяется как сумма затрат на его приобретение, которую в данном случае составляет выкупная цена имущества (без учета НДС) (абз. 2 п. 1 ст. 257 НК РФ ).

Приобретенные организацией объекты амортизируемого имущества, бывшие в употреблении, включаются в состав той амортизационной группы (подгруппы), в которую они были включены у предыдущего собственника (п. 12 ст. 258 НК РФ ).

При этом организация, приобретающая объекты ОС, бывшие в употреблении, в целях применения линейного метода начисления амортизации по этим объектам вправе определять норму амортизации с учетом срока полезного использования (СПИ ), уменьшенного на количество лет (месяцев) эксплуатации данного имущества предыдущими собственниками. В таком случае СПИ данных основных средств может быть определен как установленный предыдущим собственником этих основных средств срок их полезного использования, уменьшенный на количество лет (месяцев) эксплуатации данного имущества предыдущим собственником (п. 7 ст. 258 НК РФ ).

Этот вариант определения СПИ по приобретенному организацией объекту основного средства, бывшему в эксплуатации, не является единственно возможным и обязательным к применению. По общему правилу СПИ признается период, в течение которого объект основного средства служит для выполнения целей деятельности налогоплательщика. СПИ определяется налогоплательщиком самостоятельно на дату ввода объекта основного средства в эксплуатацию с учетом Классификации основных средств, утвержденной Правительством РФ (п. 1 ст. 258 НК РФ ).

Амортизация по приобретенному объекту основного средства начисляется ежемесячно, начиная с первого числа месяца, следующего за месяцем ввода его в эксплуатацию (п. 4 ст. 259 НК РФ ). Амортизация признается в качестве расхода ежемесячно исходя из начисленной суммы (п. 3 ст. 272 НК РФ ).

Если выкупная цена предмета лизинга , формирующая первоначальную стоимость собственного объекта у лизингополучателя составляет менее 100 000 руб. , расходы на приобретение автомобиля будут признаваться в составе ма-те-ри-аль-ных расходов , а не через механизм амортизации (пп. 3 п. 1 ст. 254 НК РФ ).

Получите

консультацию

эксперта

Задайте вопрос по Вашей ситуации и получите консультацию эксперта.

По закону о лизинге имущество может учитываться как на балансе лизингополучателя, так и лизингодателя. При этом сам факт нахождения имущества на том или ином балансе принципиально не влияет на формирование финансового результата по сделке или на финансовую привлекательность лизинга как инструмента налоговой оптимизации. Учет на балансе лизингополучателя связан с необходимостью лизингополучателя платить налог на имущество. Однако, при нахождении имущества на балансе лизинговой компании налог на имущество все равно платится клиентом, только он возмещается в составе лизинговых платежей клиентом. С 2013 года для большинства групп движимого имущества налог отменен. Поэтому разница с точки зрения бухгалтерского учета для сторон сделки теперь отсутствует. Однако, учет и отражение лизингового имущества на балансе лизингополучателя несколько сложнее, так как подход бухучета в данном вопросе до конца не стандартизирован. При этом для недвижимого имущества тогда стоит отметить, что лизинговое имущество учитывается на балансе лизингополучателя не по сумме приобретения, а по сумме всего договора лизинга без НДС, таким образом, под обложение налогом на имущество попадают все проценты по сделке, вознаграждение лизинговой компании, дополнительные расходы, конвертации, комиссии по аккредитивам и прочее, что снижает эффективность сделки. Реальная экономическая целесообразность учета имущества на балансе лизингополучателя присутствует только если у самого клиента лизинговой компании есть льготы по налогообложению налогом на имущество, что позволяет не платить или существенно экономить в таком случае. Учет на балансе лизингополучателя может быть также интересен в случаях, когда компании выгодно показать рост активов или увеличение балансовой стоимости по своим внутренним причинам, которые обычно не имею связи с экономической целесообразностью.

На балансе лизингодателя

Наиболее распространенной ситуацией является отражение предмета лизинга на балансе лизинговой компании. Если договором лизинга предусмотрено отражение предмета лизинга на балансе лизингодателя, лизингополучатель отражает лизинговое имущество на забалансовом счете 001 «Арендованные основные средства».

Начисление лизинговых платежей отражается по кредиту счёта 76 «Расчёты с разными дебиторами и кредиторами» в корреспонденции со счетами учёта затрат: обычно 20 счёту.

Проводки при получении предмета лизинга:

Дт 001 - принят к учёту предмет лизинга по стоимости без НДС;

Проводки по текущим лизинговым платежам:

Дт 60 - Кт 51 - оплачен авансовый платёж по договору лизинга;

Дт 76 - Кт 68 - зачет НДСа с суммы авансового платежа;

Лизингополучатель имеет право на вычет по НДСу сразу со всей суммы авансового платежа.

Отнесение на затраты аванса по договору лизинга может производиться в первый месяц или на протяжении нескольких месяцев (в зависимости от структуры графика платежей).

При этом, если зачет аванса осуществляется в течение всего срока лизинга или в течение нескольких месяцев, лизингополучатель обязан каждый месяц восстанавливать сумму НДСа с зачета аванса в текущем месяце.

Дт 68 - Кт 76 - восстановлен НДС с части лизингового платежа по зачету аванса.

Дт 20 - Кт 76 - начислен лизинговый платёж на всю сумму, включая зачет аванса.

Дт 19 - Кт 76 - начислен НДС по лизинговому платежу на всю сумму, включая зачет аванса.

Дт 68 - Кт 19 - предъявлен НДС в бюджет с суммы лизингового платежа.

Дт 76 - Кт 51 - перечислен лизинговых платёж.

Проводки по выкупу предмета лизинга

В случае наличия в договоре лизинга цены выкупа (в приведённом графике платежей по лизингу данная сумма отсутствует, для примера возьмём её равной 1 180 рублей с НДС) в бухучете делаются следующие проводки:

Дт 08 - Кт 76 -отражены затраты по выкупу предмета лизинга при переходе права собственности к лизингополучателю (выкупная цена).

Дт 19 - Кт 76 - начислен НДС при выкупе предмета лизинга на выкупную стоимость.

Дт 68 - Кт 19 - предъявлен НДС в бюджет.

Дт 76 - Кт 51 - оплачена сумма выкупа предмета лизинга.

Дт 01 - Кт 08 - принят к учёту предмет лизинга в составе собственных основных средств, если стоимость предмета лизинга при выкупе более 40 тыс. руб.

Дт 20 - Кт 08 - стоимость приобретения предмета лизинга списана на затраты (когда выкуп осуществляется по условной или формальной цене 1000 или 100 руб.).

На балансе лизингополучателя

Отражение предмета лизинга на балансе лизингополучателя окончательно не отрегулировано, поэтому имеет несколько методов учета со своими особенностями.

Недостатками одних методов учета является тот факт, что возможности учета изменений лизинговой сделки отсутствует, недостатками других методов является например необходимость донастройки информационных систем бухгалтерии. При этом некоторые методы учета до сих пор связаны с налоговыми рисками. Выделим основные методологические проблемы бухгалтерского учета лизинговых операций у лизингополучателя при учете имущества (предмета лизинга) на его балансе.

1) Первоначальная стоимость имущества на балансе лизингополучателя отличается от первоначальной стоимости имущества на балансе лизингодателя (отличие 20-50% в зависимости от условий договора лизинга). Значит, налог на имущество у лизингополучателя будет на 20-50% выше, чем он был бы при учете на балансе лизингодателя. 122

2) Первоначальная стоимость имущества у лизингополучателя существенно различается по своей величине по данным бухгалтерского и налогового учета.

3) Если в договоре лизинга не прописан срок полезного использования предмета лизинга и метод амортизации, то они могут существенно отличаться от лизингодателя, как основные параметры расчета лизинговых платежей, у лизингополучателя, как фактически принятые условия амортизации по договору лизинга. Это приводит к большим сложностям при прерывании и окончании сделки.

4) В бухгалтерском учете на расходы лизингополучатель относит только амортизацию, обычно применяя линейный метод ее начисления. Если график лизинговых платежей неравномерен, то возникает превышение амортизации над лизинговыми платежами.

5) При прерывании сделки у лизингополучателя возникают сложности с отражением в учете выбытия имущества. Это касается как бухгалтерского, так и налогового учета.

6) Налоговая нагрузка по налогу на имущество значительно выше, чем при учете имущества на балансе лизинговой компании.

Если по условиям договора лизинга лизинговое имущество учитывается на балансе лизингополучателя, то его стоимость (п.8 Указаний по отражению в бухгалтерском учете операций по договору лизинга, утвержденных приказом Минфина РФ от 17.02.1997 №15), отражается по дебету счета 08 «Вложения во внеоборотные активы» в корреспонденции со сч.76 «Расчеты с разными дебиторами и кредиторами» без НДС В соответствии с общепринятой методикой учета в первоначальную стоимость предмета лизинга включают все суммы, которые лизингополучатель выплатит лизингодателю, то есть, первоначальная стоимость объекта основных средства равна сумме лизинговых платежей (пункт 8 ПБУ 6/01).

В НК РФ не определен порядок определения лизингополучателем первоначальной стоимости предмета лизинга, находящегося на балансе лизингополучателя и включаемого им предмета лизинга в состав амортизируемого имущества. Порядок формирования первоначальной стоимости предмета лизинга, определенный п. 1 ст. 257 НК РФ учитывает только расходы лизингодателя, связанные с приобретением предмета лизинга, что подразумевает формирование первоначальной стоимости предмета лизинга у лизингодателя и не учитывает ситуацию, когда предмет лизинга учитывается на балансе лизингополучателя. Из данной нормы и отсутствия специальных норм в отношении определения первоначальной стоимости предмета лизинга лизингополучателем в момент принятия имущества на баланс следует, что и лизингополучатель принимает предмет лизинга к налоговому учету в сумме расходов лизингодателя, связанных с приобретением предмета лизинга. Таким образом, для целей налогового учета лизингополучателю необходимо иметь данные о первоначальной стоимости объекта лизинга, предоставленные лизингодателем. Сумма расходов лизингодателя на приобретение предмета лизинга должна быть подтверждена документами, предоставленными лизингодателем при передаче предмета лизинга на баланс лизингополучателя. Такими документами являются: Акт передачи имущества в лизинг и Акт приема-передачи основных средств ОС-1.

Более подробную информацию по отражению предмета лизинга в учете читайте в прилагаемом справочном материале, подготовленном агентством «Территория лизинга». В книге «Учет лизинговых операций» подробно освещены вопросы организации первичной документации как у лизингополучателя, так и у лизингодателя, рассмотрены особенности учета предмета лизинга в зависимости от балансодержателя, раскрыты отличия учета лизинга по РСБУ и МСФО.

На вопросы отвечала Л.А. Елина, экономист-бухгалтер

Лизинг: конкретные сложности

Вопросы, связанные с учетом операций по договору лизинга, приходят в нашу редакцию с завидным постоянством. Причем как от лизингодателей, так и от лизингополучателей. Ответы на наиболее интересные из них мы решили опубликовать.

У лизингополучателя стоимость предмета лизинга в налоговом и бухгалтерском учете разная

Л.Е. Закирова, г. Санкт-Петербург

Лизинговый автомобиль учитывается на нашем балансе (лизингополучателя). Общая сумма лизинговых платежей вместе с НДС - 1 180 000 руб. (в том числе НДС 180 000 руб.). В составе лизингового платежа учтена стоимость предмета лизинга - 800 000 руб. без НДС. А последний платеж выделен как его выкупная стоимость - 9500 руб. По какой стоимости мы должны оприходовать предмет лизинга в бухгалтерском и налоговом учете?

: В бухгалтерском учете первоначальная стоимость определяется как сумма всех платежей по договору лизинга без учета НДС. В вашем случае она равна 1 000 000 руб. (1 180 000 руб. – 180 000 руб.). В эту сумму входит и выкупная стоимость (9500 руб.)п. 8 ПБУ 6/01 .

В налоговом учете действует совсем иное правило: первоначальная стоимость равна сумме расходов лизингодателя на приобретение предмета лизинг ап. 1 ст. 257 НК РФ . В вашем случае - 800 000 руб. Но не забудьте получить у лизингодателя копии документов, подтверждающих его расходы.

Плата посреднику за поиск лизингодателя - в расход

А.В. Остапенко, Московская обл.

Мы заключили лизинговый договор сроком на 10 лет через агента. Имущество учитывается на балансе лизингополучателя. Можем ли мы списать расходы на оплату услуг агента единовременно в месяце подписания отчета об оказанных услугах? Или же их надо учесть при формировании первоначальной стоимости предмета лизинга?

: Как вы понимаете, наиболее безопасно растянуть эти расходы на весь срок действия договора лизинга:

- в бухгалтерском учете плату посреднику нужно признать расходами, связанными с приобретением основного средства, и включить их в первоначальную стоимост ьп. 8 ПБУ 6/01 . Иначе вы занизите базу по налогу на имущество;

- в налоговом учете в первоначальную стоимость предмета лизинга вы никак не можете включить оплату услуг посредника. Ведь в налоговом учете в качестве первоначальной стоимости лизингополучатель должен учесть сумму расходов лизингодателя на приобретение предмета лизинг ап. 1 ст. 257 НК РФ .

Таким образом, в налоговом учете расходы на оплату услуг агента надо учитывать как самостоятельный расход. В Налоговом кодексе нет жесткого требования о распределении подобного расхода на весь срок лизингового договора. Поэтому некоторые компании сразу списывают на текущие расходы оплату услуг, связанных с заключением договора. И суды их поддерживаю тсм., например, Постановление ФАС ПО от 27.04.2012 № А55-17325/2011 .

Однако проверяющие, ссылаясь на необходимость соблюдения принципа равномерности признания доходов и расходо вп. 1 ст. 272 НК РФ , вполне могут посчитать иначе. Так, в одном из свежих писем Минфин высказал такую позицию: расходы лизингополучателя на доведение предмета лизинга до состояния, в котором оно пригодно для эксплуатации, должны включаться в налоговую «прибыльную» базу в течение срока действия договора лизинг аПисьмо Минфина от 27.07.2012 № 03-03-06/1/363 .

Как заверили нас специалисты Минфина, агентские услуги не относятся к расходам, которые надо растягивать на весь срок лизингового договора.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

Консультант Департамента налоговой и таможенно-тарифной политики Минфина России

“ В первоначальную стоимость предмета лизинга расходы лизингополучателя на оплату услуг сторонней организации по ведению переговоров с лизинговой компанией не включаются. В НК установлено, что первоначальная стоимость предмета лизинга формируется исходя из стоимости самого имущества и дополнительных расходов, понесенных лизингодателем (а не лизингополучателем). Рассматриваемые затраты лизингополучателя могут быть включены в состав расходов по налогу на прибыль как самостоятельный расход. Причем списывать подобные расходы постепенно - в течение срока действия договора лизинга - нет необходимости. Ведь речь идет не о пусконаладочных работах и не о монтаже оборудования.

Таким образом, расходы на оплату услуг агента по заключению лизингового договора можно учесть единовременно на дату подписания акта оказания услуг. При этом такие затраты должны отвечать условиям ст. 252 НК РФ, то есть должны быть экономически обоснованным и” .

СПИ предмета лизинга зависит не только от срока действия договора

В.О. Сидоров, Ленинградская обл.

Можно ли в бухгалтерском и налоговом учете устанавливать срок полезного использования (СПИ) предмета лизинга исходя из срока действия лизингового договора (к примеру, 2 года)?

: В бухгалтерском учете срок полезного использования вы должны устанавливать, ориентируясь на предполагаемый период времени, в течение которого вы будете пользоваться предметом лизинга. Если после завершения договора лизинга вы не выкупаете предмет лизинга или после выкупа сразу же планируете его продать, то срок полезного использования лизингового имущества может быть равен сроку договора лизинга.

А вот в налоговом учете вы должны ориентироваться на сроки, установленные Классификацией ОСутв. Постановлением Правительства от 01.01.2002 № 1 . СПИ не может быть меньше минимального срока, установленного для амортизационной группы. И неважно, в течение какого времени вы планируете свое ОС использовать.

Заплатили старому лизингополучателю, чтобы занять его место? Плату - в расход

И.В. Марченков, г. Орел

Предмет лизинга учитывается на балансе лизингодателя. Лизингополучатель уступил свои права и обязанности по договору нашей компании (новому лизингополучателю). Мы выплатили ему вознаграждение в размере 767 000 руб. Как учесть эту сумму в налоговом учете?

: Вознаграждение, выплаченное вашей организацией старому лизингополучателю, - не что иное, как плата за передачу имущественных прав по договору лизинга. Ее можно учесть в составе прочих расходов, связанных с производством и реализацией. Но безопаснее списывать ее не сразу, а равномерно на последнее число каждого месяца в течение оставшегося срока действия договора лизинга вместе с текущими лизинговыми платежам иподп. 49 п. 1 ст. 264 , п. 1 , подп. 3 п. 7 ст. 272 НК РФ ; Письмо УМНС России по г. Москве от 27.01.2004 № 26-12/5331 .

Такая плата должна облагаться НДСподп. 1 п. 1 ст. 146 , п. 8 ст. 167 НК РФ ; п. 1 ст. 389 ГК РФ . Поэтому уплаченная вами сумма 767 000 руб. наверняка включает в себя НДС. Если это так, то на расходы в налоговом учете вы должны списать лишь очищенную от НДС сумму - то есть 650 000 руб. А входной налог, предъявленный прежним лизингополучателем (117 000 руб.) по его счету-фактуре, можете сразу принять к вычет уподп. 1 п. 2 ст. 171 , п. 1 ст. 172 НК РФ .

Смена лизингополучателя не отменяет повышенную амортизацию

И.В. Марченков, г. Орел

После подписания договора уступки прав по договору лизинга со старым лизингополучателем и получения лизингового имущества можем ли мы как новый лизингополучатель использовать повышающий коэффициент амортизации, равный 3?

: Да, можете, но только при соблюдении ряда условий. Необходимо, чтобы возможность применения этого повышенного коэффициента предусматривалась и самим договором лизинга, и вашей учетной политико йПисьма Минфина от 11.02.2011 № 03-03-06/1/93 , от 14.07.2009 № 03-03-06/1/463 .

В налоговом учете также важно, чтобы предмет лизинга относился к 4- 10-й амортизационным группам (то есть его срок полезного использования должен быть более 5 лет)подп. 1 п. 2 ст. 259.3 НК РФ .

А в бухгалтерском учете важен способ начисления амортизации. Коэффициент ускорения можно применять, только если вы начисляете амортизацию способом уменьшаемого остатк ап. 19 ПБУ 6/01 ; п. 54 Методических указаний, утв. Приказом Минфина от 13.10.2003 № 91н ; Постановление Президиума ВАС от 05.07.2011 № 2346/11 . Если вы начисляете амортизацию линейным способом, то в бухучете нельзя применять повышающие коэффициенты. Но особого смысла в коэффициентах нет, ведь СПИ вы устанавливаете такой, какой вам нужен.

Субаренда не влияет на обоснованность лизинговых платежей

Д.И. Князев, г. Москва

Мы взяли автомобиль по договору лизинга с последующим выкупом. Балансодержатель - лизингодатель. Мы (лизингополучатель) платим за страхование автомобиля и его регистрацию в ГИБДД. Сейчас этот автомобиль мы сдали в аренду третьему лицу.

Можем ли мы теперь списывать на налоговые расходы лизинговые платежи, платежи за страхование и амортизацию?

: Лизинговые платежи и плата за страхование автомобиля - ваши обоснованные расходы. То, что это имущество вы передали в субаренду (сублизинг), не имеет значения.

А вот амортизацию вы не можете учитывать в качестве расхода ни в налоговом, ни в бухгалтерском учете. Ведь предмет лизинга учитывается на балансе лизингодател яп. 10 ст. 258 , подп. 1 п. 2 ст. 259.3 НК РФ .

Определяем бухгалтерскую стоимость выкупленного лизингового имущества

И.Е. Шемякина, г. Мурманск

Автомобиль приобрели по договору лизинга, он числился у нас на балансе. На дату его получения в собственность остаточная стоимость, по данным бухучета, составила 200 000 руб. В лизинговом договоре зафиксирована выкупная цена - 70 000 руб. (она не входила в общую сумму лизинговых платежей и не учитывалась в первоначальной стоимости автомобиля). По какой остаточной стоимости должен быть учтен автомобиль на балансе после его выкупа: 70 000 руб. или 200 000 руб.?

ПРЕДУПРЕЖДАЕМ РУКОВОДИТЕЛЯ

Лучше в договоре лизинга выделить выкупную цену как самостоятельный платеж, уплачиваемый по окончании договора. Тогда не будет проблем с учетом текущих лизинговых платеже йПисьмо ФНС от 26.05.2010 № ШС-37-3/2514@ . Если же выкупная стоимость не будет выделена, проверяющие могут полностью вычеркнуть лизинговые платежи из расходов и, соответственно, доначислить налог на прибыль, пени и штрафы. Ведь по мнению налоговиков, платежи в части выкупной цены списывать на текущие расходы нельзя.

: Ни одна из указанных вами сумм не может быть остаточной стоимостью выкупленного лизингового автомобиля. Ведь вы изначально неверно определили первоначальную стоимость, не включив в нее выкупную стоимость. В то время как в бухучете первоначальная стоимость предмета лизинга должна быть равна цене договора лизинг ап. 8 ПБУ 6/01 . Причем эта стоимость должна включать в себя выкупную цену предмета лизинга независимо от того, выделена она в договоре отдельно или нетп. 3 ПБУ 10/99 . Поэтому для определения правильной остаточной стоимости надо пересчитать первоначальную стоимость, а также всю начисленную амортизацию по автомобилю.

Не забудьте также то, что остаточная стоимость основных средств влияет на сумму налога на имущество. Поэтому вам придется пересчитать этот налог, доплатить его вместе с пенями и сдать уточненные налоговые декларации.

В.И. Хикеров, г. Екатеринбург

Мы выкупили менее чем за 40 000 руб. лизинговый автомобиль, который учитывался на балансе лизингодателя. Допускается ли учет данного автомобиля по дебету счета 10 в составе материально-производственных запасов в бухучете и единовременное списание в налоговом учете?

: Да, в бухучете вы можете учесть выкупленный автомобиль на счете 10 «Материалы »пп. 4 , 5 ПБУ 6/01 .

А в налоговом учете можете сразу списать стоимость выкупленного имущества на расход ыподп. 3 п. 1 ст. 254 , п. 1 ст. 256 НК РФ ; Письмо Минфина от 10.06.2009 № 03-03-06/1/391 .

Предмет лизинга будет продан - учитывайте его как товар

М.В. Несчикова, г. Кострома

Приобретенные нами в лизинг автомобили учитывались на балансе лизингодателя. Последний лизинговый платеж, который перечислила наша организация, рассматривается в качестве выкупной стоимости. Мы планируем сразу продать эти автомобили. Можем ли мы: не учитывать автомобили на счете 01; не ставить их на учет в ГИБДД; не платить с них транспортный налог?

: На баланс принять автомобили вы должны, ведь надо показать, что вы получили активы. Однако поскольку вы планируете сразу продать эти автомобили, их нужно отразить на счете 41 «Товары». Если вы не будете сами эксплуатировать автомобили после получения в собственность и сразу продадите их, то на учет в ГИБДД ставить не нужн оп. 3 Постановления Правительства от 12.08.94 № 938 . Следовательно, и транспортный налог вам платить не придетс яст. 358 НК РФ ; Письмо Минфина от 01.08.2011 № 03-05-05-04/18 .

Е.В. Ведерникова, г. Тверь

Наша организация приобрела автомобиль в лизинг (он находился на нашем балансе). Через 3 года действия договора лизинга мы досрочно выкупили этот автомобиль, а затем решили его продать. Получилось, что цена продажи ниже остаточной стоимости автомобиля по данным налогового учета. Можем ли мы единовременно признать убыток от продажи автомобиля в налоговом учете?

: Это зависит от того, как вы учли автомобиль после его выкупа.

ВАРИАНТ 1. Если выкупленный автомобиль вы учли в налоговом учете как основное средство, то сложилась следующая ситуация. Вы приобрели ОС, определили его первоначальную стоимость как сумму затрат на выкуп предмета лизинга. Затем вы продаете это ОС (независимо от того, начислили вы по нему амортизацию хотя бы раз или нет). Если цена продажи меньше остаточной стоимости автомобиля, то у вас образуется убыток. Его надо учитывать для целей налогообложения равномерно в течение времени, оставшегося до истечения срока полезного использовани яп. 3 ст. 268 , ст. 323 НК РФ .

ВАРИАНТ 2. Если на дату выкупа вы уже определились, что будете продавать выкупленный автомобиль, сразу приходуете его как товар. В таком случае (независимо от выкупной стоимости автомобиля) вы продаете уже не ОС, а покупной товар. И убыток от продажи такого покупного товара можно целиком и полностью учесть при расчете налога на прибыль. В НК никаких ограничений нет: доходы от продажи товара уменьшаются на расходы, связанные с его приобретение мподп. 3 п. 1 ст. 268 НК РФ .

Дальнейшие расходы на ремонт предмета лизинга не увеличивают его стоимость

И.К. Агафьева, г. Сочи

Выкупная цена предмета лизинга - 35 000 руб., ранее он учитывался на балансе лизингодателя. Если в дальнейшем у нас (бывшего лизингополучателя) возникнут расходы по ремонту машины, покупке запасных частей и шин, должны ли мы будем увеличить стоимость автомашины или такие расходы можно сразу списывать (как в налоговом, так и в бухгалтерском учете)?

: Затраты на ремонт машины, покупку запасных частей и шин можно сразу учитывать как самостоятельные расходы независимо от того, числится ли у вас сам автомобиль в качестве ОС или нет. Увеличивать на их сумму первоначальную стоимость не нужно. Причем такое правило действует как в бухгалтерском, так и в налоговом учет епп. 4 , 6 ПБУ 6/01 ; п. 1 ст. 257 , ст. 260 НК РФ .

Налоговый учет выкупленного имущества

Ю.В. Красикова, г. Железнодорожный

Выкупили предмет лизинга, цена выкупа - 100 000 руб. без НДС. В налоговом учете его остаточная стоимость на дату выкупа - 780 000 руб. Какую стоимость брать для расчета налоговой амортизации после выкупа?

: В налоговом учете это имущество учитывается по-разному в разные периоды:

- в период действия лизингового договора - как предмет лизинга. Его первоначальная стоимость - сумма затрат лизингодателя на его приобретени еп. 1 ст. 257 НК РФ . В расходах для целей налогового учета ежемесячно принимается амортизация предмета лизинга и часть лизингового платежа, превышающая сумму начисленной амортизации. Таким образом, остаточная стоимость лизингового имущества на дату его выкупа (в вашем случае - 780 000 руб.) в налоговом учете не имеет значения. О ней можно просто забыть. Ведь все, что вы заплатили лизингодателю в качестве текущих платежей, вы уже признали в расходах;

- после выкупа предмета лизинга - как собственное ОС или малоценное имущество. Его первоначальная стоимость - это выкупная цена плюс дополнительные расходы, связанные с выкупом имуществ ап. 1 ст. 257 НК РФ . У вас первоначальная стоимость равна выкупной цене (100 000 руб.), следовательно, выкупленное имущество вы приходуете как основное средство.

Л.Е. Семенова, г. Ростов

Наша организация заключила договор «невыкупного» лизинга на оборудование. Оно числилось на балансе лизингодателя. После окончания срока договора лизинга мы не вернули предмет лизинга, а оставили его у себя, заключив с лизингодателем договор купли-продажи. Цена оборудования - 250 000 руб. При передаче оборудования лизингодатель оформил акт приема-передачи ОС-1, где указал остаточную стоимость 900 000 руб. Мы оприходовали и в бухгалтерском, и в налоговом учете оборудование по договорной цене - 250 000 руб.

Инспекция приняла за первоначальную стоимость оборудования его остаточную стоимость у лизингодателя (900 000 руб.) и доначислила нам налог на имущество. Права ли наша инспекция?

: Ваша инспекция не права. Ведь для расчета налога на имущество должна учитываться стоимость основных средств по данным вашего бухучета, а не по данным бухучета продавца этого ОС. А в вашем бухгалтерском учете первоначальная стоимость равна 250 000 руб.

После выкупа лизинговый коэффициент применять нельзя

С.А. Зайцева, г. Москва

Основное средство получено в собственность на основе договора лизинга. Можно ли после его выкупа продолжать начислять амортизацию по нему с повышающим лизинговым коэффициентом?

: Нет, нельзя. Несмотря на то что основное средство получено вами в рамках договора лизинга, после выкупа этот договор уже не действует. Следовательно, такое основное средство уже нельзя рассматривать как лизинговое имущество. Поэтому и повышающие лизинговые коэффициенты амортизации применять нельз япп. 1, 2 ст. 31 Закона от 29.10.98 № 164-ФЗ ; п. 10 ст. 258 , подп. 1 п. 2 ст. 259.3 НК РФ .

С.Я. Ликричи, г. Железногорск

Мы - лизингодатель, договор лизинга заключен на 5 лет. В налоговом учете мы начисляли амортизацию по лизинговому имуществу с коэффициентом 3. Прошел всего 1 год с даты заключения договора, но лизингополучатель хочет досрочно выкупить предмет лизинга. Не придется ли нам пересчитывать амортизацию (без учета коэффициента 3) из-за такого досрочного выкупа?

: Нет, начисленную ранее амортизацию вам пересчитывать не придется. Ведь вы были вправе применять специальный коэффициент к норме амортизации в течение срока действия лизингового договор а; Постановление Правительства от 17.01.2002 № 19 . В договоре лизинга мы указали, что вся сумма договора лизинга состоит только из выкупной стоимости предмета лизинга - 3 000 000 руб. Разделения суммы на выкупную стоимость и платежи за лизинговые услуги нет. Облагается ли данная сделка НДС? Если да, то в какой части?

: Так как в вашем случае все платежи по договору равны выкупной цене, это по сути не договор лизинга, а договор купли-продажи. Теоретически это означает, что вы можете применять освобождение по НДСподп. 1 п. 2 ст. 149 НК РФ . Но поскольку вы назвали свой договор именно договором лизинга, то у вас могут быть проблемы. Ведь проверяющие считают, что освобождения от обложения НДС лизинговых операций с такой медицинской техникой в Налоговом кодексе нетПисьмо УФНС по г. Москве от 14.09.2005 № 19-11/65367 .

Выкупная стоимость предмета лизинга – это цена, за которую лизингополучатель приобретает имущество, предусмотренное договором, и становится его собственником. Важно, что возможность выкупа возникает по окончании действия лизингового соглашения.

Предлагаем рассмотреть, что такое выкупная стоимость объекта, какие подводные камни существуют при её определении и как избежать судебных споров с налоговыми органами.

Чем отличается от регулярных платежей?

Выкупной платеж важно отличать от регулярных платежей, поскольку он с экономической точки зрения, является оплатой за приобретение имущества.

Другие отличительные черты:

| Выкупная цена | Регулярные платежи |

| Порядок внесения | |

| В общем порядке выкупной платеж вносится единовременно – одной суммой | Они вносятся регулярно – ежемесячно или ежеквартально (по условиям соглашения) |

| Размер | |

| Определяется договором и зависит от первоначальной стоимости актива | Определяются договором, но гораздо меньше выкупного платежа и покрывают расходы за аренду имущества |

| Правовые последствия внесения | |

| Переход права собственности на активы | Приобретение права пользования имуществом, определенным соглашением |

Как определяется?

Пункт о выкупной стоимости лизингового имущества предполагает, что соглашение будет содержать 2 (как минимум!) договоренности – непосредственно об аренде и дополнительно о купле-продаже (положения этой сделки применимы только на условия, определяющие порядок выкупа имущества).

Выкупная сумма:

- Включается в размер регулярных взносов отдельным пунктом. В этом случае она рассматривается в качестве аванса и учитывается до момента выкупа актива;

- Не включается в размер регулярных взносов. Тогда он единовременно вносится по окончании периода действия соглашения.

Оформление договора

Обращаем ваше внимание на 3 важных условия:

- Подробная характеристика выкупной цены . Определяется форма внесения – единовременной суммой или в составе регулярных взносов.

- Сроки внесения . Может предусматриваться 2 способа – внесение с последним регулярным взносом или оплата после окончания периода действия соглашения.

- Четко определенный порядок перехода права собственности . Участникам рекомендуется согласовать, как именно ЛК будет переоформлять предмет сделки.

Размер выкупной стоимости

Выкупная сумма подлежит обязательному указанию в соглашении. На её определение влияет несколько факторов:

- Первоначальный взнос . Его сумма определяется ликвидностью актива и экономической ситуацией, сложившейся на предприятии (ИП). Обычно размер первоначального взноса составляется 20-30% от стоимости предмета договора, но некоторые ЛК предлагают заключение сделки вообще без его внесения;

- Продолжительность лизинга . На практике она часто приравнивается к периоду полезной эксплуатации имущества. Однако срок действия сделки стороны вправе определять самостоятельно, и обычно он составляет для недвижимости не более 7-10 лет, а для транспортных средств – 3-4 лет.

- Период полезной эксплуатации имущества . Сторонами определяется, в продолжение какого срока предмет может применяться по первоначальному назначению. Дополнительно учитывается планируемый износ.

Важно, что если выкупная стоимость предмета вносится в соглашение отдельной суммой, то она не должна быть занижена! В иной ситуации сотрудники налоговой службы посчитают, что выкуп «спрятан» в регулярных взносах и выступал в качестве аванса, включенного в расходы неправомерно. Последствие – необходимость перерасчета налогооблагаемой базы юридического лица либо индивидуального предпринимателя.

Пример определения

Предлагаем рассмотреть механизм определения и начисления остаточной цены на конкретном примере – транспортном средстве.

Исходные данные:

- цена автомобиля – 500 000 рублей,

- срок действия соглашения – 1 год,

- внесение регулярных платежей – ежемесячно ,

- размер регулярных платежей – 20% от общей стоимости актива (в годовом отношении) + внесение изначальной цены транспорта, составляющей 20 000 рублей.

В соответствии с этими положениями размер компенсации ЛК будет равен 60 000 рублей. Необходимо 500 000 руб. (стоимость актива) / 100 и умножить на 12 (период действия договора). Регулярные платежи ежемесячно будут составлять 5 000 рублей (60 000/12). Итак, выкупная цена будет составлять 260 000 руб. (500 000 – 240 000 руб.).

Варианты указания

Обычно остаточный платеж по сделке лизинга фиксируется в договоре сразу в нескольких размерах (в зависимости от ситуации):

- Досрочный выкуп актива . Стоимость включает остаток непогашенного долга, доходность лизингодателя;

- Расторжение договора . Выплачивается штраф за досрочную выплату (при условии, что возможность досрочного погашения не заложена в ставку);

- Окончание действия соглашения . Вносится номинальная стоимость актива либо иная стоимость, но не меньшая, чем предусматривается по налоговому учету.

Участники сделки стремятся, чтобы выкуп был максимально приближен к остаточной стоимости актива по налоговому учету. Если имущество за весь период лизинга амортизируется в полном объеме, то его стоимость определяется условной (номинальной) величиной – 1 рубль или 1 000 рублей.

Формы определения выкупной цены

Выкуп имущества, выступающего предметом лизингового договора, осуществляется лизингополучателем и может проводиться в одной из 3-х форм:

Ситуация №1 – платеж определен соглашением сторон

Если остаточная стоимость отражена в договоре, и лизингополучатель её выплачивает по окончании периода действия либо до этого момента, то он приобретает право собственности на имущество. Идеальный вариант для всех сторон, исключающий споры.

Ситуация №2 – составление отдельного договора

Остаточная цена предмета не указывается в положениях лизингового соглашения – она определяется отдельным договором (по рекомендации Министерства финансов РФ). Он прикладывается к основному соглашению.

Ситуация №3 – цена не определена

Если размер остаточного платежа не указывается ни в соглашении лизинга, ни в самостоятельном договоре о выкупе, то остается единственный вариант – она включена в размер регулярных платежей, выплачиваемых за временное пользование.

Риск для участников сделки

Указывая в договоре минимальный остаточный платеж, или не указывая его вовсе, стороны сделки ставят себя в рисковое положение. Давайте разберемся, в чем оно состоит?

- Лизингодатель. Включая выкупную стоимость актива в регулярные платежи, он рискует при расторжении соглашения и возврате используемого актива получить от юридического лица (ИП) требование о возврате остаточной стоимости, внесенной им «под прикрытием» регулярных платежей.

- Лизингополучатель. Фактически нарушает положения НК РФ и пренебрегает рекомендациями Министерства Финансов РФ о том, что затраты по амортизируемому имуществу не должны включаться в перечень расходов.

Однако окончательная точка в теме, связанной с установлением остаточной стоимости актива, законодательством не постановлена.

Как избежать судебного спора?

Чтобы избежать конфликтов с сотрудниками налоговой службы и не довести дело до судебного разбирательства, необходимо включить в соглашение лизинга следующие положения:

- Включить возможность приобретения лизингополучателем предмета даже при расторжении сделки (при условии согласия обоих участников).

В документе можно указать факторы, которые стороны признают бесспорным нарушением (невыполнением) обязательств. Их наличие является очевидным основанием для прекращения действия договора. Определите возможность расторжения соглашения до окончания срока его действия обеими сторонами – лизингодателем и лизингополучателем.

- Включить право сторон на определение суммы и способа внесения выкупа после исполнения участниками принятых обязанностей.

Укажите в документе, что право собственности на активы переходит к юридическому лицу (индивидуальному предпринимателю) после окончания действия договора. Тогда у сотрудников налогового органа будут отсутствовать причины для предъявления претензий относительно регулярных взносов, поскольку в них не будет включен остаточный элемент.

Проводки у получателя

У лизингополучателя формирование проводок будет зависеть от того, на чей баланс передано имущество. Если оно содержится на балансе получателя, то учет его стоимости будет осуществляться следующим образом:

| Проводимое действие | Дебет | Кредит |

| Прием активов (в соответствии с общей ценой, состоящей из регулярных взносов и остаточного элемента) | 08 | 76

Субсчет «Обязательства по аренде» |

| Получение запроса на уплату НДС от ЛК | 19 | Субсчет «Обязательства по аренде» (76) |

| Отправление регулярного платежа по договору | Субсчет «Долг по платежам лизинга» (76) | «Расчетные счета» (51) |

| Определение амортизационных выплат | «Расходы общехозяйственного типа» (26) | Субсчет «Имущество в лизинге» (02) |

| Выплата остаточной цены | 76 | 51 |

| Перевод актива на право собственности | Субсчет «Собственные ОС» (01) | Субсчет «Имущественные комплекты в лизинге» (01) |

На лизинг недвижимости, транспортных средств и иных объектов распространяются положения ГК РФ, среди которых – нормы о выкупе арендованного имущества. Отдельные вопросы, связанные с определением выкупной цены, рассмотрены в письме Министерства Финансов РФ N 03-03-04/1/348 .

В соответствии с ним выкупная стоимость подлежит рассмотрению в качестве расходов на приобретение амортизируемого объекта. Как известно, такое имущество не включается в налогооблагаемую базу, потому с него не уплачивается налог.

Подобная позиция Министерства Финансов РФ вынуждает лизинговые компании отражать в договоре сумму выкупа предмета, при этом на практике при оформлении сделки она обычно носит номинальный характер и составляет 1 000 рублей.

Физические или юридические лица, приобретающие амортизируемое имущество, должны перевести выкупную сумму отдельным платежом. Она рассматривается в качестве расхода на покупку объекта и проводится в бухгалтерском учете по счету 01.

В чем мнение суда и Минфина РФ расходится?

Важно учитывать еще один нюанс – Министерство Финансов РФ и ФНС ограничивают право лизингополучателя вписывать выкупную сумму в перечень расходов до момента перехода к нему права собственности.

По мнению названных государственных органов, средства, поступающие в счет выкупа, надлежит рассматривать в качестве авансовых платежей за покупку предмета соглашения. Такая схема действует до того, как право собственности будет зарегистрировано на получателя.

Следовательно, приобретатель не имеет права отражать выкупную сумму в расходах. Только после перерегистрации права собственности она должна учитываться через амортизацию предмета лизингового соглашения.

Иное мнение высказывают судьи – при рассмотрении дел они опираются на то, что выкупную сумму не требуется выделять из лизингового платежа . Они подлежат отражению в качестве расходов того периода, в котором были переведены, и наличие (отсутствие) права собственности не имеет значения.

Как в такой ситуации поступать предприятию или частному предпринимателю? Если вы хотите избежать споров с налоговой службой, рекомендуется отражать платежи через амортизацию (как рекомендует Минфин!). Иначе свою позицию придется отстаивать в суде, а это трата свободного времени, средств и сил.

Плюсы и минусы определения

Выкупная стоимость имущества – важный элемент договора лизинга. Его указание имеет свои преимущества и недостатки.

Плюсы :

- Определенность . Каждому участнику сделки заранее известно, после внесения какой суммы у лизингополучателя возникает право собственности на предмет;

- Законность . ГК РФ регламентирует, что лизинг – это разновидность аренды, поэтому определение остаточной цены является обязательным.

Минусы :

- Несоответствие законодательству . Остаточная цена имущества в 60-67% ситуаций не соответствует положениям НК РФ и правилам оформления бухгалтерских документов, что порождает существенные противоречия в учете данных.

Вместо вывода

Итак, выкупная стоимость – важное положение лизингового договора. Она может указываться в одном из положений соглашения либо в отдельном документе, регламентирующем порядок внесения выкупа и перехода права собственности на имущество к лизингополучателю. В любом случае оплата выкупного платежа – это бесспорное основание для приобретения предмета договора.